Chứng khoán liên tục bị bào mòn, nhà đầu tư nên hành động ra sao?

- Chia sẻ:

Chứng khoán liên tục bị bào mòn, nhà đầu tư nên hành động ra sao? - Thông tin vừa cập nhật bởi đội ngũ biên tập. Xem ngay Chứng khoán liên tục bị bào mòn, nhà đầu tư nên hành động ra sao?

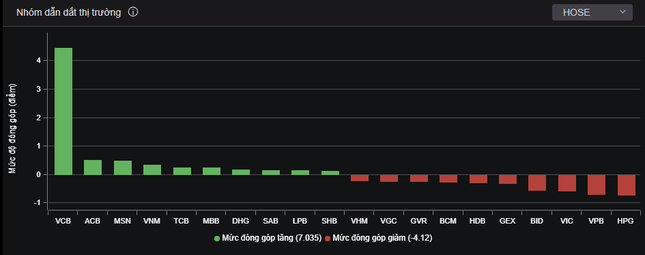

Theo chuyên gia, xu hướng dòng tiền năm 2023 đổ vào các nhóm công nghệ và rời khỏi các nhóm ngành truyền thống như ngân hàng hay bất động sản vốn là lợi thế cho Mỹ và các nước phát triển ở Đông Á và là điểm yếu của các thị trường mới nổi khi các nhóm ngành ngân hàng và bất động sản chiếm tỷ trọng cao trên vốn hóa

VN-Index ghi nhận chuỗi 4 phiên liên tiếp giảm điểm để và giảm xuống dưới 1.100 điểm, đánh dấu lần thứ 7 thủng ngưỡng hỗ trợ này kể từ đầu năm. Thực tế, kể từ đỉnh ngắn hạn hồi giữa tháng 9 tới nay, chứng khoán Việt Nam rơi vào trạng thái sideway down với những phiên hồi phục với biên độ nhỏ, sau đó nhịp điều chỉnh sâu hơn xuất hiện xoá sạch đà tăng của chỉ số.

Thị trường vận động theo trạng thái “cưa chân bàn” khiến không ít nhà đầu tư thua lỗ khi tài khoản bị hao hụt từng ngày. Vậy xu hướng tiếp theo của chỉ số sẽ như thế nào và nhà đầu tư nên hành động ra sao? Ông Huỳnh Hoàng Phương – Giám đốc Phân tích FIDT đã có một vài chia sẻ về vấn đề này.

Bất chấp đà phục hồi của chứng khoán thế giới, điều gì khiến VN-Index liên tục trồi sụt và hụt hơi trước ngưỡng 1.100 điểm?

VN-Index đã có đợt điều chỉnh mạnh sau khi đạt mức 1. 250 điểm từ giữa tháng 09 có nhiều nguyên nhân đến từ cả yếu tố trong nước và xu hướng chung toàn cầu.

Trước hết, từ tháng 8 thì bắt đầu xuất hiện nhiều đánh giá về việc tăng trưởng kinh tế Việt Nam phục hồi trong nửa sau 2023 sẽ không đạt kỳ vọng như dự phóng đầu năm, sau đó nhiều tổ chức liên tục hạ dự báo tăng trưởng của kinh tế Việt Nam. Ngoài ra, các dữ liệu về xuất nhập khẩu cũng không mấy khả quan và chỉ bắt đầu phục hồi từ tháng 10 trở lại đây.

Việc này dẫn đến triển vọng lợi nhuận của các doanh nghiệp niêm yết đều xấu hơn kỳ vọng phục hồi trước đó. Dữ liệu cho thấy tăng trưởng EPS trong 12 tháng gần nhất của VN-Index đang giảm -14,92%, là mức giảm khá sâu khi so với các thị trường phát triển ở Châu Á hay Mỹ. Đó là lý do hiện nay chúng ta thấy các chỉ số chứng khoán ở các nước phát triển đang cho hiệu suất tốt hơn nhiều so với các nước đang phát triển và cận biên trong đó có Việt Nam là điều không có gì vô lý.

Ngoài ra xu hướng hiện nay dòng tiền năm 2023 đổ vào các nhóm công nghệ và rời khỏi các nhóm ngành truyền thống như ngân hàng hay bất động sản vốn là lợi thế cho Mỹ và các nước phát triển ở Đông Á và là điểm yếu của các thị trường mới nổi khi các nhóm ngành ngân hàng và bất động sản chiếm tỷ trọng cao trên vốn hóa, tỷ trọng này của VN-Index lại càng cao hơn các thị trường trong khu vực.

Không phải “bênh vực” cho chứng khoán Việt Nam nhưng khi so sánh các thị trường mới nổi trong khu vực thì hiệu suất của VN-Index thuộc loại tốt nhất chứ không phải là quá tệ như nhiều nhà đầu tư nghĩ. Chỉ số VN-Index đạt hiệu suất hơn 9% so với đầu năm, so với cùng kỳ năm ngoái thì VN-Index đang tăng +4,73% là vượt trội so với các thị trường như Trung Quốc -15,49%, Thái Lan -11,90%, Singapore -3,84%, Malay -1,09% và chỉ kém 2 thị trường Ấn Độ và Indonesia. Hay nếu so sánh với các kênh tài sản khác trong nước thì năm nay chứng khoán và vàng đang là 2 kênh mang lại hiệu suất đầu tư tốt nhất (tính đến 13/12).

Ông nhìn nhận như thế nào về động thái xả hàng mạnh mẽ của khối ngoại trong thời gian gần đây và điều này liệu tác động đến xu hướng thị trường chứng khoán?

Động thái xả mạnh của khối ngoại hiện nay đến từ nhiều nguyên nhân. Việc khối ngoại xả mạnh giai đoạn trước là xu hướng khối ngoại bán ròng ở hầu hết các nước đang phát triển và trở về thị trường Mỹ khi kinh tế Mỹ tăng trưởng tốt hơn kỳ vọng và tác động từ việc lãi suất USD tăng.

[tinmoi]

Việc khối ngoại bán ròng mạnh gần đây thì có sự kết hợp của hai nguyên nhân (1) các quỹ đang tái cơ cấu danh mục và tôi cho rằng dòng tiền này không bị rút đi và sẽ mua lại trong thời gian sắp tới. (2) Nhiều thông tin về việc rút vốn của nhà đầu tư Thái Lan sau khi quy định đánh thuế thu nhập từ đầu tư ở nước ngoài có hiệu lực từ 2024 và khả năng có sự rút rong tương đối của dòng vốn này dù chỉ ở mức tương đối. (3) Các dòng vốn đầu cơ rút ròng.

Tôi cho rằng việc khối ngoại bán ròng mạnh đã tác động tiêu cực chính đến chỉ số trong thời gian gần đây. Do đó, việc khối ngoại bán ròng vẫn cần tiếp tục theo dõi. Áp lực khối ngoại sẽ khiến chỉ số khó đi lên trong ngắn hạn, nhưng với việc thị trường đang ở vùng định giá rẻ cơ hội sẽ xuất hiện trong năm 2024 khi dòng vốn ngoại đảo chiều

Trong khi khối ngoại bán đều tay, giao dịch khối nội cũng trở nên dè dặt khi thanh khoản ngày càng tụt dốc, dòng tiền nhà đầu tư đã nghỉ Tết sớm hay đang chờ đợi điều gì để xuống tiền?

Thanh khoản thị trường có phần “ảm đạm” trong những phiên gần đây phần nào thể hiện tâm lý thận trọng đang chiếm ưu thế trên thị trường chứng khoán. Nguyên nhân dẫn đến xu hướng thận trọng này chịu tác động khá nhiều bởi dư âm sau đợt điều chỉnh mạnh vào giai đoạn tháng 9 cùng với đó nhiều nhà đầu tư vẫn lo ngại xu hướng bán ròng của khối ngoại sẽ tiếp tục kéo dài. Ngoài ra giai đoạn vùng trống thông tin hiện tại cũng khiến thị trường phần nào thiếu động lực.

Tôi cho rằng nhà đầu tư đang chờ đợi những tín hiệu rõ ràng hơn về kỳ vọng kinh tế phục hồi và áp lực bán của khối ngoại giảm dần trước khi có quyết định hành động. Do đó, trong thời gian sắp tới khi mà lực bán từ khối ngoại giảm nhiệt và những câu chuyện xoay quanh kết quả kinh doanh quý 4 của các doanh nghiệp dần được lộ diện thì nhiều khả năng các dòng tiền sẽ mạnh dạn hơn trong việc giao dịch.

Với phiên giảm điểm hôm nay, ông đánh giá VN-Index đã xác nhận xu hướng giảm và có khả năng test lại đáy cũ?

Về góc độ kỹ thuật, VN–Index hiện nay chưa xác nhận tạo mô hình 2 đỉnh. Tuy nhiên, nếu trong những phiên tiếp theo chỉ số thủng mốc 1.080, thì có thể xác nhận VN–Index tạo mô hình 2 đỉnh, và sẽ hướng đến mốc hỗ trợ tiếp theo – đáy cũ 1.020. Tôi cho rằng các mô hình nên dùng để tham khảo hỗ trợ cho quyết định đầu tư hơn là dùng độc lập 1 tín hiệu để ra quyết định. VN-Index sẽ dao động trong các biên độ dao động mạnh và chờ đợi kỳ vọng, khả năng test về đáy 1.020 không cao nhưng vẫn có thể xảy ra nếu áp lực khối ngoại sắp tới tiếp tục lớn.

Thị trường liên tục “cưa chân bàn” khiến không ít nhà đầu tư rơi vào trạng thái thua lỗ khi tài khoản bị hao hụt đáng kể. Theo ông, chiến lược nào phù hợp trong bối cảnh này?

Thời điểm cuối năm 2023, nhà đầu tư cần hoạch định chiến lược đầu tư dựa vào đánh giá triển vọng năm 2024. Với việc kinh tế Việt Nam dự kiến sẽ phục hồi tốt hơn trong năm sau và mở đầu cho giai đoạn phát triển sau đó, các yếu tố bên ngoài tác động cũng sẽ giảm thiểu thì chỉ số VN-Index sẽ có nhiều triển vọng trong năm 2024, chỉ số VN-Index có thể đạt mức 1.300 điểm vào cuối 2024, tương đương tăng hơn 17% so với hiện nay. Tuy nhiên, quá trình tăng của chỉ số sẽ theo hướng “sideway up” với việc tăng giảm đan xen trong các biên độ. Do đó, nhà đầu tư cần chọn chiến lược phù hợp từ thời điểm hiện nay.

Với việc trading ngắn hạn, nhà đầu tư có thể trading trong biên độ dao động và không nên mua đuổi trong các đợt chỉ số tăng mạnh và nên mở mua khi thị trường điều chỉnh về vùng dưới của biên.

Với các nhà đầu tư trung/dài hạn thì đây vẫn là giai đoạn tích lũy tài sản phù hợp nhưng vẫn cần có sự đa dạng nhất định trong danh mục khi nhiều nhóm cổ phiếu đã tăng giá mạnh và phân hóa định giá giữa các nhóm ngành đã tương đối lớn.

Ngoài ra, nhà đầu tư có thể quan tâm các nhóm cổ phiếu có câu chuyện trong năm 2024 như câu chuyện liên quan đến đầu tư hạ tầng với nhóm xây lắp dầu khí, xây dựng hạ tầng, xây lắp điện, câu chuyện xuất khẩu phục hồi với nhóm xuất khẩu cá tra, nhóm BĐS KCN với việc Việt Nam tiếp tục trở thành hub thu hút đầu tư nước ngoài hay câu chuyện chưa bao giờ cũ là KRX và nâng hạng thị trường.

Theo cafef

- Chia sẻ: